De huidige Amerikaanse omgekeerde rentecurve is volgens Renco van Schie van Valuedge geen reden om grote portefeuilleveranderingen door te voeren. “Dat kan veel rendement kosten.”

Vorige week kregen de voorspellers van een dreigende recessie er een extra argument bij. Naast de extreme stijging van de olieprijs is dat een inverse Amerikaanse rente curve. De Amerikaanse korte rente is de laatste maanden veel harder gestegen dan de lange, doordat de Fed de inflatie eindelijk serieus te lijf gaat met renteverhogingen. Hierdoor is het verschil tussen de korte en lange rente negatief geworden. De momenten dat de 2-jaars rente hoger ligt dan de 10-jaars rente zijn zeldzaam en vormen historisch gezien een aankondiging dat er een recessie op komt is.

Ik maak me om meerdere redenen nu geen zorgen over de inverse yield curve. Er is nu namelijk iets heel anders aan de hand dan de vorige keren toen er een inverse yield curve ontstond. De huidige reden van de sterke stijging van de rente is de zeer hoge inflatie. Doordat centrale banken de teugels nu snel aantrekken, liggen inflatieverwachtingen voor de wat langere termijn (5-10 jaar) veel lager dan voor de korte termijn (tussen nu en 2 jaar).

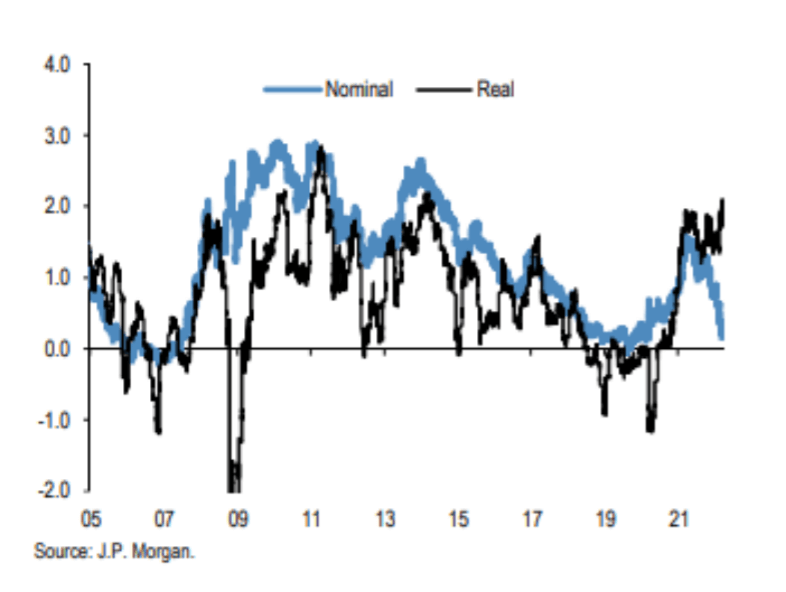

In de afgelopen 25 jaar was de op termijn verwachte inflatie (de inflatiecurve) heel vlak rond de 2%. Hierdoor volgde de reële rentecurve (nominaal minus inflatie) de nominale curve. Dat is door de hoge inflatie op korte termijn nu heel anders. Onderstaande figuur toont de nominale 2-10’s curve (blauw) tegen de reële (zwart). De nominale curve is inmiddels negatief, maar de reële curve is heel positief (steil) en zit ver af van niveaus waar het in het verleden een signaal was voor een komende recessie.

Situatie is nu anders

De reden dat een inverse yield curve in het verleden een signaal gaf voor een negatieve draai van de economische cyclus was dat financieringscondities te krap werden. Historisch gezien lag de reële rente gemiddeld op ongeveer +2% als de 2-jaars rente gelijk was aan de 10-jaarsrente. Op dit moment zijn de reële rentes diep negatief voor looptijden tot 4 jaar. De stimulerende werking van een negatieve reële rente in combinatie met een steile reële yield curve is voor mij de belangrijkste reden om niet veel te lezen uit een inverse nominale curve.

Recente opmerkingen van Fed-voorzitter Jerome Powell suggereren dat hij in mei gaat starten met het afbouwen van de balans, ook wel Quantative Tightening (QT) genoemd. In drie jaar tijd gaat hij de balans van de Fed met ongeveer $3.000 miljard reduceren door Treasuries met korte looptijden af te laten lopen en Treasuries met lange looptijden te verkopen. Dit extra aanbod aan het lange eind van de curve leidt zeer waarschijnlijk tot een stijging van de 10-jaars rente ten opzichte van de 2-jaars rente. Hierdoor verdwijnt mogelijk het signaal dat nu is ontstaan. Dit is voor mij een extra reden om met een sceptisch oog te kijken naar de huidige curve.

Recessie volgt veel later

Als laatste wil ik wijzen op de volgende feiten: historisch gezien begint een recessie in de VS gemiddeld 16 maanden na het inverse worden van de curve. De S&P500 index piekt meestal 12 maanden na het moment dat de curve invers wordt en laat in deze periode een gemiddelde stijging van 15% zien.

Ook al zou de huidige inversie een signaal geven dat er een recessie aankomt, dan betekent dit niet dat beleggers nu al actie moeten ondernemen. Sterker nog, dat kan veel rendement kosten. Dat er in de toekomst een nieuwe recessie komt is onvermijdelijk. Echter, ik vind het nu niet de tijd om de portefeuilles daarop voor te bereiden.

Renco van Schie is mede-oprichter en hoofd beleggingen van vermogensbeheerder Valuedge. De informatie in zijn artikelen is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen.

Bron: IEX Profs.nl