Volgens Renco van Schie van Valuedge hebben we de grootste stijging van grondstoffenprijzen inmiddels wel gehad. Hij verwacht ook dat de inflatie vanaf nu sneller zal afnemen dan de consensus denkt.

“Bij Valuedge hebben wij sinds februari 2021 een brede grondstoffen-ETF in portefeuille als bescherming tegen inflatie. Later bleek het ook een goede hedge te zijn tegen de beursvolatiliteit door het oplopende conflict in de Oekraïne.

Echter in de afgelopen weken hebben we de positie in grondstoffen sterk afgebouwd door op verschillende momenten winst te nemen. In mijn column van 3 mei 2021, getiteld Grondstoffenrally is startsein nieuwe rentestijging, heb ik uitgelegd waarom grondstoffen voor mij geen strategische maar tactische beleggingen zijn, vooral bedoeld als inflatiehedge.

Deze bescherming heeft de afgelopen 14 maanden zijn werk heel goed gedaan. De stijging van de brede commodity index is sinds het dal van maart 2020 meer dan 150% geweest. Ik denk dat er vanaf nu veel minder in het vat zit. Daar kan ik meerdere redenen voor aanvoeren.

Hoge prijzen leiden tot minder vraag

Hoge prijzen lokken meer aanbod uit en leiden tot uitval van de vraag. Het beste medicijn tegen hoge prijzen is hogere prijzen.

Duurdere energie en voedsel zijn voor het grootste deel verantwoordelijk voor de huidige hoge inflatie. De laatste BNP-cijfers over het eerste kwartaal van de VS en Europa laten zien dat de economie in het eerste halfjaar veel minder groeit dan eerder verwacht. Bij nog hogere grondstofprijzen zullen we niet alleen automatisch meer vraaguitval krijgen, maar zullen centrale banken nog meer zuurstof uit de economie trekken om inflatie omlaag te brengen.

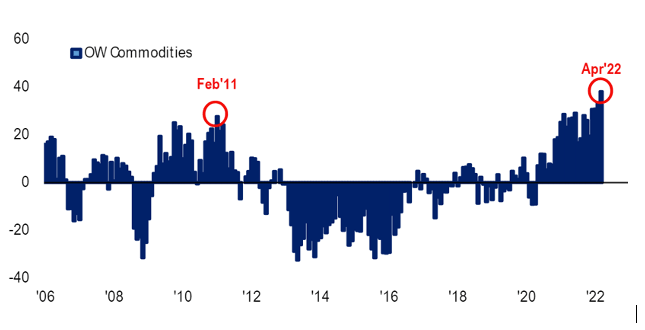

In tegenstelling tot een jaar geleden is de huidige consensus onder beleggers om positief op grondstoffen te zijn als beleggingscategorie. Hierop zijn posities ingenomen, zoals onderstaande grafiek van BofA Merrill Lynch laat zien. De momenten waarop in het verleden een dergelijk hoog percentage beleggers met een overwogen positie in grondstoffen zo groot was, waren meestal momenten dat grondstoffen minder gingen presteren. Of zoals een bekende beurswijsheid luidt: Het bezit van de zaak is het einde van het vermaak.

Minder spreiding

Mijn laatste argument voor de positieverkleining is dat de correlatie tussen grondstoffen en aandelen recent is gedraaid van negatief naar positief. Hierdoor bieden commodities niet meer de diversificatie in gespreide portefeuilles die ze het laatste jaar wel hebben geboden.

In een scenario dat de wereldgroei verder weg gaat zakken, presteren grondstoffen historisch gezien niet goed. Ze zullen dan juist sterk aan de volatiliteit van portefeuilles bijdragen. Ik wil dat risico voor zijn.

“In een scenario dat de wereldgroei verder weg gaat zakken, presteren grondstoffen historisch gezien niet goed”

Toekomstige inflatie overschat

Waarom de positie niet helemaal verkopen? Omdat de oorlog in de Oekraïne nog voortwoekert, denk ik dat het verstandig is nog niet alles te verkopen. Grondstoffen zijn immers de enige beleggingen die echt tegenwicht hebben geboden aan het specifieke Oekraïnerisico dit jaar.

Mijn visie op grondstoffen is een van de redenen dat we denken dat de inflatie vanaf nu sneller gaat afnemen dan iedereen denkt. Waar vorig jaar toekomstige prijsstijgingen werden onderschat, denken we dat ze nu worden overschat.

Als inflatie afneemt, is er meer reden om portefeuilles te beschermen tegen het risico van een veel lagere economische groei dan tegen inflatie. We hebben daarom een deel van de opbrengst van de verkoop in grondstoffen gebruikt om onze sterke onderweging in Amerikaanse staatsobligaties te verkleinen.”

Renco van Schie is mede-oprichter en hoofd beleggingen van vermogensbeheerder Valuedge. De informatie in zijn artikelen is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen.

Bron: IEX Profs.nl