Renco van Schie van Valuedge en Phil Michels van Pimco zijn het erover eens dat de sterke stijging van de rentes in de afgelopen maanden een heroverweging van beleggingen in obligaties rechtvaardigt. “De wereldwijde obligatie-index geeft bijna het dubbele rendement van de afgelopen 10 jaar. Een mogelijke afname van de inflatie kan het obligatierendement verder stuwen.”

Volgens Phil Michels van Pimco hebben obligaties sinds 1980 – dat is 42 jaar geleden – niet zo een slecht jaar gekend als dit jaar. Amerikaanse kredietwaardige obligaties – treasuries en credits – stonden 13 september op een verlies van maar liefst 13% ytd. Dat komt overeen met wat aandelenbeleggers hebben beleefd.

Verschil is wel dat aandelen het risicovolle gedeelte van de portefeuille uitmaken, terwijl de veiligste obligaties voor een buffer moeten zorgen. Leg dat maar eens uit aan particulieren die niet van risico’s houden, en dus al hun geld in het meest defensieve profiel hebben gestopt. Helaas is dit jaar van een negatieve correlatie tussen aandelen en obligaties geen sprake. Alles ging gebroederlijk naar beneden.

Pimco’s obligatiekansen

Maar terwijl aandelenbeleggers zich angstig klaarmaken voor dalende economische groei met de daarbij behorende winstgroei, die de waarderingen verder onder druk kunnen zetten, hebben obligatiebeleggers vooral oog voor de stand van inflatie. Hoe langer de inflatie hoog blijft, hoe meer centrale banken hun rentes moeten verhogen. De markt prijst inmiddels een Amerikaanse beleidsrente in van meer dan 4%.

Phil Michels: “Geruststellend voor obligatiehouders is wel dat rentestijgingen op de lange termijn meestal een positief effect hebben. Wij geloven dat het nu de tijd is om weer naar obligaties te kijken.” Gebieden waar Pimco kansen ziet zijn onder andere Amerikaanse hypotheekleningen. Ook wereldwijde high yieldobligaties worden meer attractief.

Gekanteld obligatiesentiment

Pimco richt zich van oudsher vooral op obligaties. Het is niet voor niets het grootste actieve obligatiehuis ter wereld. Dat kan van Valuedge niet worden gezegd dat als Nederlandse vermogensbeheerder gespreide portefeuilles voor klanten beheert op basis van verschillende risicoprofielen.

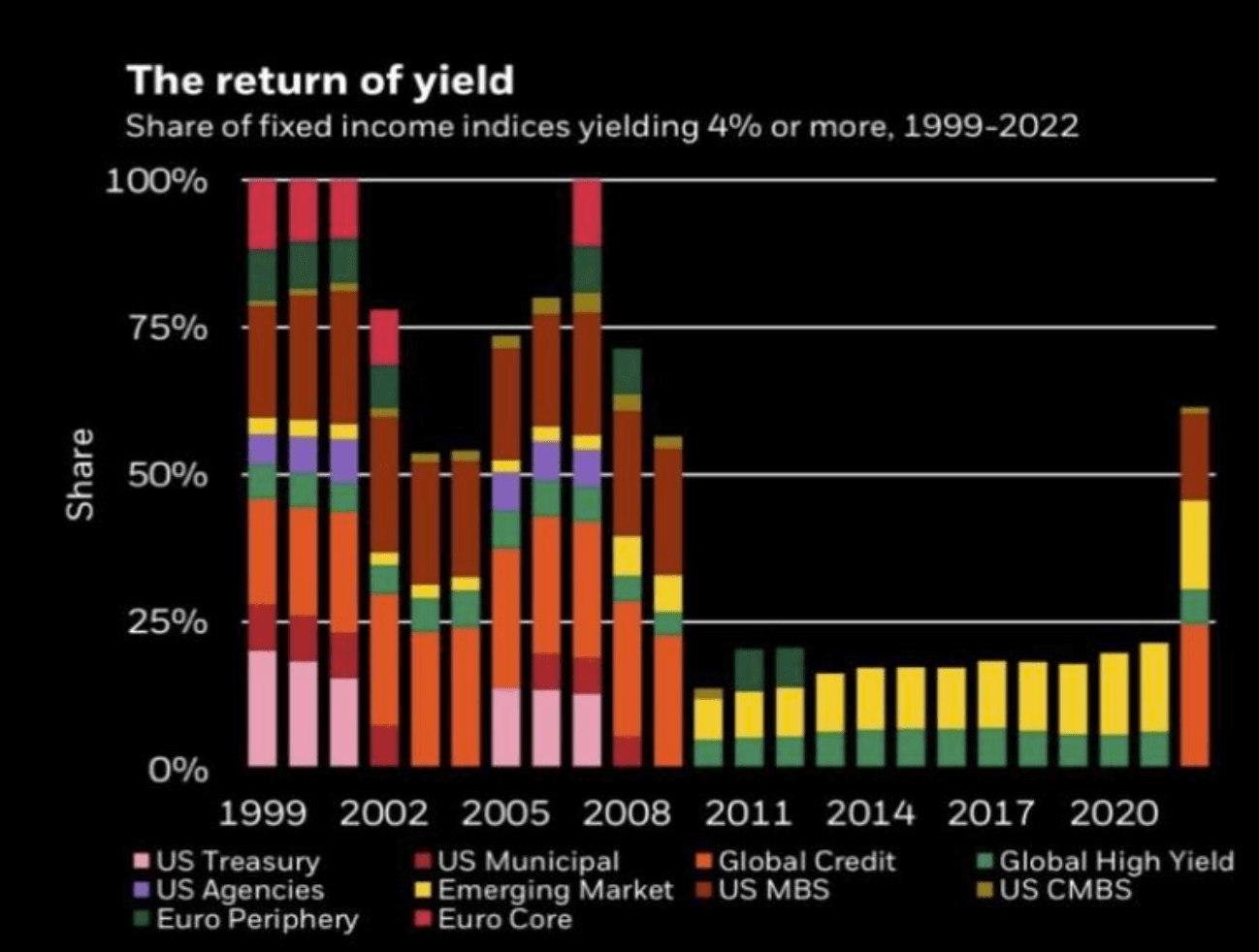

Door de zeer lage en soms negatieve rentes van de laatste jaren was Renco van Schie niet erg gemotiveerd om defensievere portefeuilles vol te stoppen met schuldpapier. Dat sentiment is bij hem totaal gekanteld. Van Schie: “Inmiddels heeft meer dan 60% van alle obligaties een rendement van meer dan 4%. Dit hebben we sinds 2008 niet meer gezien. Zelfs Amerikaanse staatsobligaties naderen de 4%. Als we de grens op 3% leggen, dan zit bijna 90% van alle obligaties daarboven.”

Klik op de afbeelding voor een grote versie

Obligaties als alternatief voor aandelen

De stijging van de rente heeft obligaties volgens Van Schie aantrekkelijker gemaakt ten opzichte van aandelen. Het verwachte jaarlijkse rendement voor de wereldwijde obligatie index is met 3,5% bijna het dubbele van het gemiddelde over de afgelopen 10 jaar.

Van Schie: “Door onze actieve keuzes, met bijna geen laagrentende Europese- en Japanse staatsobligaties en meer bedrijfsobligaties, hebben we het aanvangsrendement van de obligatieportefeuille opgekrikt tot meer dan 6% per jaar. Dit benadert de 7,5%-8,0% die wij gemiddeld de komende jaren verwachten van aandelen. Hierdoor zijn de vooruitzichten voor beleggers die niet teveel in aandelen willen beleggen sterk verbeterd.”

Mocht de inflatie sneller dalen dan de markt verwacht, waardoor centrale banken eerder kunnen stoppen met hiken, dan kunnen aandelen én obligaties volgens Van Schie zich snel opmaken voor een hernieuwde stijging. Het moment dat de korte rente piekt, is altijd het startsein voor een sterk herstel. In tegenstelling tot de afgelopen jaren zijn er dan ook in obligaties weer leuke rendementen te behalen. Aldus Van Schie.

Rob Stallinga is financieel journalist. De informatie in zijn artikelen is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen. Klik hier voor een overzicht van de beleggingen van de IEX-redactie.

Bron: IEX Profs.nl