Het jaar 2024 is goed begonnen op de beurs. Het momentum van het eind van 2023 is doorgetrokken in het eerste kwartaal en levert een aantal records op. Ondanks wat hogere inflatie aan het begin van dit jaar zijn we niet bang voor een nieuwe inflatiegolf. We zien rente en inflatie nog steeds omlaag gaan de komende tijd. We hebben dit jaar nog geen wijzigingen in de portefeuilles gemaakt omdat de ontwikkelingen in lijn zijn met onze visie. We wachten rustig af op wat verder komen gaat.

Inleiding

Het nieuwe jaar is positief begonnen voor aandelen en door de stijging van de afgelopen maanden staan sommige aandelenindices op een all-time high. Ook Bitcoin en goud bereikten recent recordniveaus. Obligaties daarentegen kennen een licht negatieve start van het jaar. Nadat de rente hard was gedaald tot eind december hebben iets hoger dan verwachte inflatiecijfers en een positievere kijk op de wereldeconomie de rente weer wat omhoog geduwd.

In deze publicatie leggen wij uit waarom we op korte termijn niet bang zijn voor een nieuwe inflatiegolf. We gaan in op de ontwikkeling van bedrijfswinsten en bespreken het risico van afnemende marges. Nu er verschillende records gebroken worden, kijken we hoe bijzonder deze records feitelijk zijn. Wie verdient een vermelding in het Guinness book of records?

Nieuwe opleving van inflatie?

Een opleving van de kerninflatie in januari in de VS en Europa zorgde voor een wat hogere rente in de eerste twee maanden omdat dit de timing van de eerste renteverlaging naar achter schuift. Centrale Banken willen immers zeker weten dat inflatie binnen redelijke termijn op de 2% doelstelling uitkomt. Andere data in januari zorgden ervoor dat de verwachting voor economische groei in 2024 voor de VS verhoogd werd, maar voor Europa omlaag werd bijgesteld. Inmiddels zitten Duitsland, het VK en Japan in een (technische) recessie. Per saldo is er sprake van een lichte upgrade voor de wereldgroei, zoals ook bevestigd door het IMF en de Wereldbank.

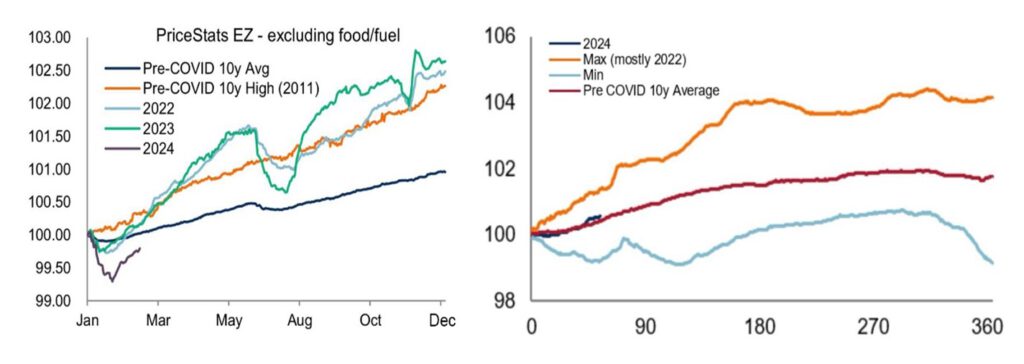

Als we kijken naar de ontwikkelingen in de eerste maanden dan zijn we niet bang voor een tweede inflatiegolf. We blijven van mening dat inflatie en rente in grote delen van de wereld verder zullen dalen. Onder meer in de ontwikkeling van prijzen op het internet zien we steun voor onze mening. In figuur 1 staat links de ontwikkeling van online prijzen ex voedsel en energie in de Eurozone. De prijsstatistieken tot nu toe in 2024 liggen duidelijk onder het pre-covid gemiddelde van 2010-2022 en ver verwijderd van de hoge inflatie in 2022 en 2023. In de VS (rechts) volgen de online prijzen tot dusver in 2024 het pad van het 10-jaars gemiddelde voor Covid. Ondanks dat de dienstensector iets ondervertegenwoordigd is in de ‘online price stats’ zijn deze prijzen al maanden onder de norm. Omdat het groeiverschil tussen de VS en de Eurozone verder is toegenomen denken we dat de doelstelling van 2% inflatie sneller bereikt wordt in de Eurozone. Nu de groei daar zo goed als gestagneerd is, zijn we van mening dat de ECB de rente eerder kan verlagen dan de FED. Dit is een belangrijk argument voor de overwogen positie van de US Dollar tegen de Euro. Deze visie zit ook versleuteld in de obligatieposities waar we relatief meer Europese obligaties aanhouden in de portefeuilles.

Bedrijfswinsten onder druk

In onze laatste publicatie (‘Dubbele Rittberger’) legden we uit waarom we een onder-gemiddelde positie in aandelen aanhouden. De vooruitzichten voor een relatief lage groei matchen in onze ogen onvoldoende met optimistische omzet- en winstverwachtingen van bedrijven. Als die winstverwachtingen niet uitkomen ten tijde van een goed beurssentiment, maakt het hooggewaardeerde aandelen kwetsbaar. In een eerdere publicatie lieten we al zien dat de risicopremie op aandelen heel laag is en dat daardoor obligaties een aantrekkelijk alternatief zijn.

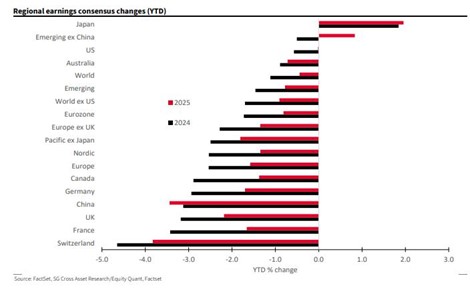

Ondanks dat de economische groei in de wereld voor 2024 iets naar boven is bijgesteld worden de verwachte bedrijfswinsten juist verlaagd. Uit figuur 2 valt op te maken dat analisten voor bedrijven uit bijna alle regio’s en landen nu een lagere winst verwachten voor 2024 en 2025 dan aan het begin van het jaar. Uitzonderingen zijn Japan (hierover later meer) en de verwachte winst voor 2025 van bedrijven uit Opkomende Landen ex-China. Zelfs Amerika, waar de groei hoger blijft, ziet downgrades op bedrijfsniveau. De winsten van de grote Techbedrijven (Nvidia, Microsoft, Meta) waren in het 4e kwartaal weliswaar veel beter dan verwacht maar als we deze grote 7 bedrijven buiten beschouwing laten, daalde de winst van de overige 493 bedrijven in de S&P500 index met 2% op jaarbasis. Europese bedrijven zagen de winst zelfs met 11% dalen in het 4e kwartaal, dus het is niet verbazingwekkend dat onderaan figuur 2 voornamelijk Europese landen staan. Het risico voor 2024 ligt voor ons in een verslechtering van de marges die de winstgevendheid aantasten.

Winstmarges zijn historisch gezien hoog. Veel bedrijven hebben hun schulden op tijd lang gefinancierd tegen een lage rente, terwijl de cash op de balans nu een hogere rente ontvangt. Dit heeft financieringslasten verlaagd, maar hier komt nu verandering in. Door de daling van de rente gaat de cash minder opleveren terwijl veel bedrijven tegen een hogere rente moeten gaan herfinancieren in de komende tijd.

Na Covid hadden veel bedrijven macht om hun prijzen te verhogen en konden zo de marges verbeteren. De groei trok na de Corona pandemie hard aan, maar nu zitten we in een fase waarin de groei in de wereld vertraagt. Consumenten voelen de pijn van forse prijsverhogingen (inflatie) en worden prijsgevoeliger, zeker nu hun spaarpotjes leger beginnen te raken. Als de arbeidsmarkt krap blijft, zorgen hogere loonkosten ook voor druk op de marges van bedrijven. Veel bedrijven hebben ter bescherming van hun marges al ontslagen aangekondigd en zijn in ‘surveys’ terughoudend in het werven van nieuw personeel. Na een overspannen periode normaliseren veel arbeidsmarktindicatoren naar het niveau voor Corona.

Hoopvol record na 34 jaar

Op 22 februari steeg de Japanse Nikkei 225 index na 34 jaar boven het hoogste punt van de bubbel in 1989. Na decennia van deflatie is eindelijk een herstel waarneembaar. Op figuur 3 is de rode lijn de absolute koers van de Nikkei (zonder dividenden) en geel is de relatieve performance tegen de wereldindex. Het is duidelijk dat Japanse aandelen lang een slechte belegging waren, maar dat daar recent verandering in is gekomen. Sinds mei 2022 (‘Rijzende zon’) hebben wij een overwogen positie in Japanse aandelen en daar houden we vanwege meerdere redenen aan vast.

Figuur 2 liet al zien dat de winstverwachtingen van Japanse aandelen stijgende zijn, ondanks dat de Japanse economie in een recessie zit. De hervormingen bij bedrijven om aandeelhouderswaarde te creëren werpt zijn vruchten af. Zo stegen bedrijfswinsten in het 4e kwartaal met meer dan 40%! Dit stimuleert meer bedrijven om efficiënter om te gaan met hun bedrijfsvoering en kapitaal. De huidige koerswinst (K/W) verhouding is met 15 lager dan het gemiddelde van de wereldindex (~17,5) en de VS (21) en staat in geen verhouding tot de K/W van 60 in 1989. Tijdens die bubbel maakten Japanse aandelen 44% van de wereldindex uit, tegenover 5,5% nu. De relatief lage inflatie van 2% houdt de rente nog zeer laag en stimuleert daardoor de Japanse economie. De goedkope yen helpt de export kansen van Japanse bedrijven, maar biedt beleggers ook bescherming in mindere tijden. Na drie verloren decennia is dit record van de Nikkei 225 index vooral psychologisch heel belangrijk. Het is een boost voor het vertrouwen van Japanse consumenten en bedrijven dat er een nieuwe periode van voorspoed is aangebroken. Voor de rest van 2024 wordt er dan ook een behoorlijke economische groei verwacht.

Meer records voor de boeken

Ook andere beleggingen hebben recent een recordstand bereikt. Zeer in het oog springt de sterke opvering van de Bitcoin die voor het eerst sinds 2 jaar weer de US$ 69,000 aantikte. De lancering van Bitcoin ETF’s in de VS heeft hier een belangrijke rol gespeeld omdat het voor particuliere beleggers nu makkelijker is om Bitcoins aan te kopen. De recordstand van goud is er wat ons betreft één zonder gouden randje. Dit edelmetaal staat zo’n 8% hoger dan in 2020 en 19% hoger dan in 2009. Het rendement op goud is lager geweest dan het (lage) rendement op een spaarrekening in deze periode, zeker als je de kosten voor het aanhouden van goud op een beleggingsrekening meeneemt. Records in Goud en Bitcoin geven een mixed signaal voor de brede markt, omdat zij worden gezien als safe havens en in waarde stijgen als de onrust toeneemt. Zij staan daarmee haaks op de records op een aantal aandelenbeurzen die zeer positieve tijden voor bedrijven verdisconteren.

Een aantal aandelenindices hebben voor het eerst in een paar jaar ook weer een nieuwe all-time high neergezet. In tegenstelling tot Bitcoin of Goud bestaan die indices uit veel verschillende beleggingen (aandelen). Typisch aan de records op indexniveau in de VS, en bijvoorbeeld de Nederlandse AEX-index, is dat slechts een beperkt aantal aandelen op een recordstand staat. Met name aandelen in de technologiesector stijgen hard door omdat zij profiteren van de hype in kunstmatige intelligentie. In de S&P500 gaat het dan bijvoorbeeld om Nvidia, Meta en AMD. In de sterk geconcentreerde AEX-index gaat het om ASML, Adyen en BE semiconductors. Het record in de Duitse DAX is helemaal bijzonder, omdat deze stand van de index bereikt is terwijl de grootste economie van Europa in recessie is. De grootste winnaar in de DAX is het bedrijf Rheinmetall dat wapens en defensiemateriaal produceert. Dit aandeel is al meer dan 50% gestegen sinds de start van het jaar.

Tenslotte

Ondanks twee oorlogen, oplopende geopolitieke spanningen en belangrijke verkiezingen in veel landen, is de start van het jaar positief geweest. De risico’s voor de komende maanden zijn in onze ogen niet anders dan aan het begin van het jaar. Nu de rente iets langer hoog blijft, bestaat de kans dat de economie verzwakt via minder consumentenbestedingen. Winstverwachtingen voor bedrijven komen dan verder onder druk en dat kan vervolgens tot een negatieve spiraal leiden. Zo’n achtergrond zal waarschijnlijk niet zonder gevolgen blijven voor aandelenindices die zich op recordniveaus bevinden.

We hebben dit jaar nog geen wijzigingen gemaakt in de portefeuilles omdat de meeste ontwikkelingen zich ontvouwen zoals we verwachtten. Qua performance hebben obligaties nog weinig gedaan, maar we verwachten dat deze goed gaan presteren naarmate we dichterbij de eerste renteverlagingen van Centrale Banken komen. De performance van aandelen is sterker geweest dan we gedacht hadden. We tekenen daarbij wel aan dat met name sommige delen van de technologiesector voor ons kenmerken van een bubbel vertonen. De Amerikaanse IT-sector handelt inmiddels op een waardering van 9x de omzet. Dat is hoger dan 8x de omzet op de piek in 2021 en 7,5x op de top van dotcom bubbel (zie figuur 4). De hoger dan gemiddelde weging in obligaties, gecombineerd met een meer defensieve allocatie in aandelen geeft ons de tijd om even af te wachten wat komen gaat.

Wilt u op de hoogte blijven? Met het invullen van uw e-mailadres geeft u toestemming om onze publicaties gratis te ontvangen.